Chi vince e chi perde nella Dmo italiana

Chi vince e chi perde nella Dmo italiana

- Information

Nel 2018 il fatturato aggregato dei maggiori operatori della Gdo italiana si è attestato a 84,3 miliardi di euro (al netto dell’Iva), segnando un incremento dell’1,9% sul 2017.

Si tratta della minore crescita dal 2015: questo il principale dato che emerge dal focus annuale di Mediobanca sulla Dmo nazionale e i principali operatori dello scacchiere internazionale.

Inutile dire che, nel mondo, a tenere banco sono le cifre da capogiro di Walmart: il giro d’affari ha raggiunto, nel 2018, un dato equivalente a 445,7 miliardi di euro, mentre la superficie commerciale assommava a 104,9 milioni di metri quadrati (circa un terzo del territorio della nostra Penisola).

Per l’Italia i tassi di crescita delle vendite sottolineano la preminenza dei discount e di alcuni gruppi della Do. Nel 2018 svettano, in classifica, Lidi Italia (+9,1%), Eurospin (+7,7), MD (+7,1), consorzio Agorà (+7,5) e Gruppo VéGé (+5,3%). “Anche considerando la crescita media annua dal 2014, il quadro non cambia, con l’eccezione di consorzio Crai, che registra incrementi pari all’8,1%, subito dopo Lidi Italia (+8,8%) e prima di Eurospin (+8%)”.

La distribuzione organizzata (28,1 miliardi di vendite, 33,3% del totale), resta molto più dinamica della grande distribuzione. “L’andamento del fatturato – scrive Mbres, ufficio studi di Mediobanca - è particolarmente vivace con una crescita cumulata del 23,2% rispetto al 2014, grazie soprattutto alle performance del 2015 e 2017 (rispettivamente +7,3 e +6,2%), cui si aggiunge il progresso del 3,5% nel 2018. La struttura finanziaria della Do appare solida e in lieve miglioramento, con l’incidenza dei debiti finanziari che cade dal 59,8% del 2018 al 46,6% del 2018”.

Il contributo al settore della Gd tocca, invece, 22,5 miliardi, con una quota del 26,7 per cento. “La tendenza aggregata delle vendite è in marginale incremento dal 2014 (+1,3%), ma cedente rispetto al 2017, con un ripiegamento dello 0,4 per cento. Da sottolineare che il peso, in termini di vendite, dei gruppi francesi, sul totale della Dmo, è passato dal 41% del 2014 al 38% del 2018 e, a seguito dell’uscita di Auchan dal mercato italiano, nel 2019, è destinato ad attestarsi sul 20 per cento”.

Per i due colossi cooperativi, che tre anni fa rappresentavano il 23,5% delle vendite del settore, il rapporto evidenzia che Conad ha realizzato, dal 2014, una crescita media annua del 3,5% (+2,8% nel 2018), mentre Coop ha segnato una flessione dello 0,2% (-4% nel 2018).

Il canale discount totalizza, nel 2018, 14 miliardi, pari al 16,6% dimostrando, come detto, aumenti record. “La capacità reddituale di questo segmento – si legge - è attestata da vari fatti: esso cumula il 34% degli utili aggregati, pur rappresentando il 15,4% del fatturato e il 13,2% in termini di occupazione. Il canale segna anche una redditività del capitale (Roi) stabilmente attorno al 20%, di circa otto volte rispetto alla grande distribuzione e più che doppia di quella della distribuzione organizzata”.

A questo si aggiunge un livello contenuto e calante dei debiti finanziari, che rappresentano, nel 2018, appena il 43,4% dei mezzi propri (55,5% nel 2014) e il fatto che le disponibilità liquide ammontano al 92% dei debiti finanziari stessi.

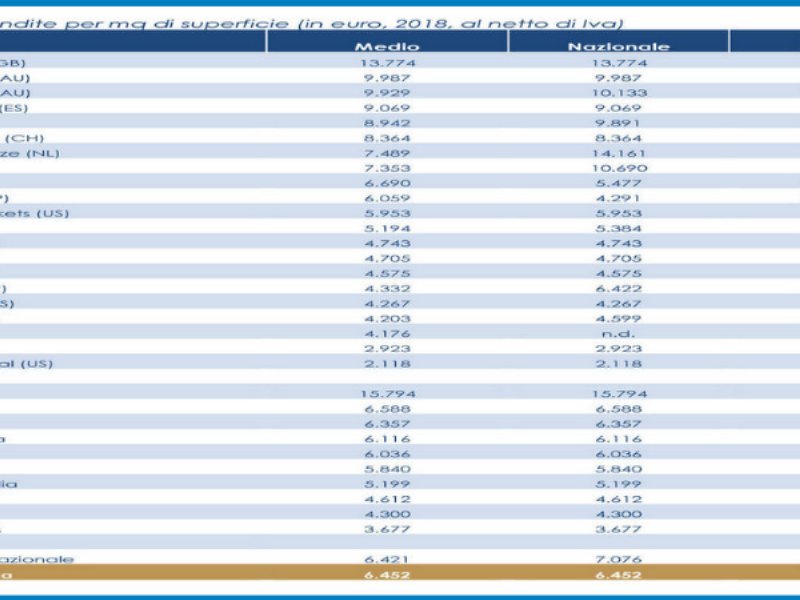

Sotto il profilo della redditività al mq, infine, si distingue, Esselunga che con 15.794 euro per metro quadrato, risulta, come sempre, un campione di efficienza, anche nel confronto con gli operatori esteri. Seguono, nella particolare graduatoria, l’olandese Ahold Delhaize (14.161 euro per mq), le britanniche Sainsbury (13.774 euro) e Tesco (10.690 euro), le australiane Woolworths (10.133 euro) e Wesfarmers (9.987 euro), le cooperative svizzere Migros (9.891 euro) e Coop (8.364 euro) e la spagnola Mercadona (9.069 euro).