Gdo: il grande ritratto di Mediobanca incorona i discount e le private label

Gdo: il grande ritratto di Mediobanca incorona i discount e le private label

- Information

di Luca Salomone

Nel 2022 l’aggregato dei maggiori gruppi italiani della Gdo - a prevalenza alimentare - ha realizzato un fatturato netto, senza Iva, di 106,2 miliardi, di cui 16,4 miliardi in capo a operatori a controllo estero (15,4% del totale).

Tra il 2019 e il 2022, le vendite sono aumentate del 20,4% con un tasso medio annuo del 6,4 per cento. Tuttavia, l’Ebit, ancora nel 2022, è sceso all’1,9%, dal 2,2% del 2021, dopo avere raggiunto il picco nel 2020 (2,6%).

Nel 2023, poi c’è una scontata, quanto cattiva sorpresa: l’aumento generalizzato dei prezzi ha spinto le vendite nominali (+8,3% sul 2022), ma con un impatto negativo sui volumi (-1,7%).

Questo, in sintesi, il quadro della Gdo, tracciato dalla nuova edizione del rapporto che l'ufficio studi di Mediobanca dedica al settore

Marche private a livelli europei

Sempre lo scorso anno le private label hanno preso la rincorsa: le vendite, comprensive del canale discount, hanno raggiunto 25,4 miliardi (+7,2% medio annuo dal 2019), pari a quasi un terzo dell’intero mercato, avvicinandosi sempre più alla media europea (38%).

Parallelamente la quota dei discount, sul totale mercato, è passata dal 18,9% del 2019 al 23% del 2023. E oggi, nel nostro Paese, ci sono 94 punti vendita di questa categoria ogni milione di abitanti, ma lo spazio da presidiare è ancora parecchio, visto che il dato è inferiore a quello di molte nazioni, come Polonia (128 discount per milione), Germania (115) e Spagna (101).

Più in dettaglio Eurospin regna e, nel 2022, vale il 31% del segmento (era il 26,9% nel 2011), seguito da Lidl, che passa dal 20,1% del 2011 al 22,3% del 2022 e da MD, che corre velocissimo, dal 5,4% al 15,6%. Ma in cinque anni Aldi ha raggiunto il 2,7 per cento.

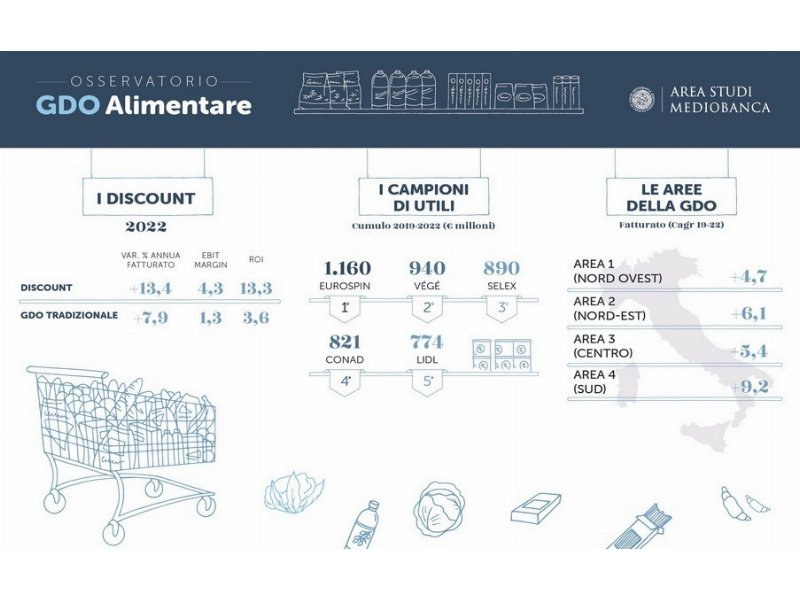

Sempre in Italia i discount doppiano la Gdo tradizionale: nel 2022 il fatturato è cresciuto del 9,9% medio annuo sul 2019 (+5,5% gli altri operatori) e del 13,4% sul 2021 (+7,9 la Gdo tradizionale).

Le curiosità dei bilanci

A proposito delle singole insegne emergono spunti molto rilevanti: Aldi ha realizzato la maggiore crescita di fatturato tra il 2019 e il 2022 (+33,2% medio annuo), seguito da Radenza (+15,4%), In’s Mercato (+14,6%), Tatò Paride (+13,4%), Apulia distribuzione (+10,5%) e MD (+10,3%).

Se si guarda al solo 2022 in testa ci sono ancora Aldi (+29,8% sul 2021), seguita da Apulia (+25,5%), Radenza (+17,1%) e In’s Mercato (+16,1%).

Ebit margin 2022 più elevati si osservano per Eurospin (6,3%) e il suo master franchisee Cive (6,9%); in terza posizione Ingross Levante (5,7%).

La classifica per Roi vede sul podio Radenza (33,1%), Tatò Paride (19,8%), AZ (19,7%) ed Eurospin (19,1%).

Eurospin si afferma re di utili cumulati, tra il 2019 e il 2022, con 1.160 milioni di euro.

Pac2000A (Conad), invece, si impone come la maggiore cooperativa italiana, con vendite 2022 pari a 4.215 milioni, seguita da Coop Alleanza 3.0 a 4.148 milioni e Conad Nord Ovest, a 2.877 milioni, che precede Nova Coop, a 2.701 milioni.

Ed Esselunga? La catena milanese continua a distinguersi per l’altissimo livello delle vendite per metro quadro sul proprio mercato domestico, e con 15.576 euro, supera tutti i principali operatori internazionali.

Ultima chicca, riguarda, di nuovo, Aldi, che ha reso disponibili i dati chiave: nel 2022 la società ha realizzato vendite per 663,4 milioni attraverso 139 negozi (erano 50 nel 2019); dall’inizio dell’attività in Italia, nel 2018, il marchio tedesco ha accumulato perdite per 481,8 milioni, incluse quelle generate da oneri per locazione di punti vendita da consociata.

La DO sotto la lente

Tra il 2019 il 2022 la market share dei sette gruppi della Distribuzione organizzata, con esclusione di Conad e Coop, è cresciuto di oltre cinque punti. VéGé è l’operatore che ha attratto il maggior numero di nuovi associati (sei), due dei quali già aderenti ad altre strutture (D.IT e C3).

Nel 2022 emerge anche Agorà: il network presenta, infatti, la più alta marginalità (Ebit margin 4,1% e Roi 10,2%) e vendite cresciute, dal 2019, a un tasso medio annuo del 9,6 per cento.

Le aziende della DO, con fatturato superiore a 500 milioni sono venticinque.

Il maggiore incremento di fatturato, nel 2022, è stato realizzato da Metro Italia (+34,7% sul 2021), che distanzia Syneos-Ergon (+20,1%), Tosano Cerea (+18,4%), Multicedi (+16,7%) e Retail Evolution Holding (Iperal) (+15%).

Gruppo Arena presenta l’indice di redditività del capitale investito (Roi) migliore (17,8%), seguito da Gruppo Rossetto (17,7%).