Italian wine brands entra in Toscana e si beve Barbanera

Italian wine brands entra in Toscana e si beve Barbanera

- Information

di Luca Salomone

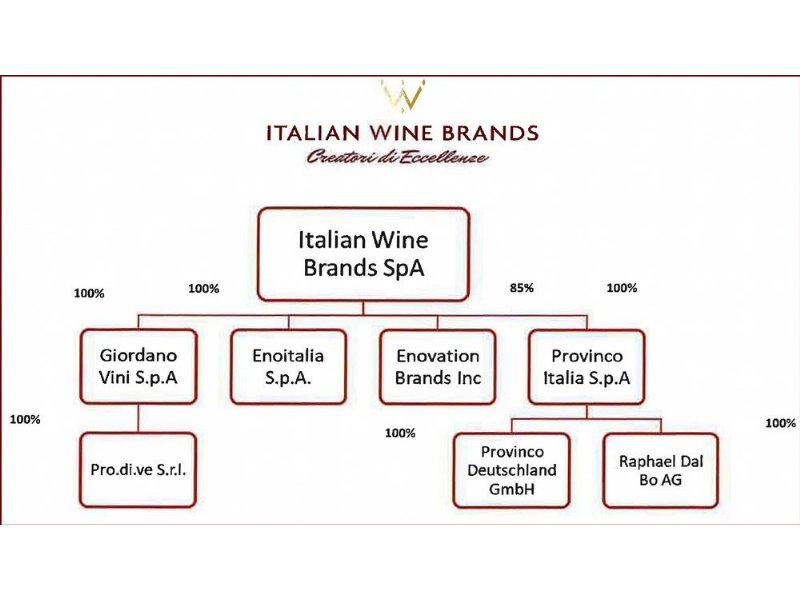

Cresce ancora il colosso privato Italian wine brands (409 milioni di ricavi pro forma), che si era distinto, nel 2021 per avere raddoppiato il giro d’affari, acquistando Enoitalia e che poi ha comprato, in gennaio, l’85% dell’americana

istribuzionemoderna.info/finanza/italian-wine-brands-fa-shopping-a-miami" target="_blank">Enovation brands. Il deal porterà il gruppo, che comprende, fra l'altro, anche Giordano vini, intorno ai 450 milioni di fatturato.

L’operazione più recente, annunciata nei giorni scorsi, concerne il 100% del capitale delle due società della famiglia Barbanera, ossia l’impresa omonima, con sede a Cetona (Siena) e l’azienda Fossalto.

Mezzo secolo di incrementi

Barbanera è una storica realtà familiare, creata negli anni Settanta, dai fratelli Marco e Paolo Barbanera, attiva oggi nella vinificazione, produzione e vendita di bottiglie di qualità premium.

In oltre mezzo secolo il gruppo è cresciuto, fino a diventare il punto di riferimento dell’enologia toscana sui mercati internazionali grazie, in particolare, ai suoi vini autoctoni pluripremiati, realizzati sia con l’utilizzo della materia prima dei vigneti di proprietà (circa 33 ettari in zone ad alta vocazione), sia con materie prime oggetto di un’attenta selezione e lavorate completamente all’interno.

Barbanera e Fossalto hanno realizzato, nel 2021, un fatturato consolidato di 38,7 milioni di euro, di cui più del 90% oltre confine, e in netto aumento rispetto ai 33,3 milioni del 2020 e ai 26,6 del 2019. L’Ebitda adjusted 2021 è stato pari a 5,4 milioni (margine sul fatturato del 14%), l’utile netto ha toccato 3,8 milioni, mentre la posizione finanziaria netta, al 31 dicembre, era positiva per 1,2 milioni.

Una valutazione da 42 milioni

Gli accordi sottoscritti prevedono che Iwb acquisisca, come accennato, la totalità del capitale, sulla base di un valore di impresa complessivo di 41,99 milioni, che verrà corrisposto, per cassa, alla data del closing, previsto indicativamente entro il 31 dicembre 2022 e, comunque, non oltre il 31 marzo 2023.

La struttura dell’operazione prevede che le holding della famiglia Barbanera reinvestano in Italian wine brands, per un valore complessivo di oltre 26 milioni di euro, mediante la sottoscrizione di 657.906 azioni ordinarie Iwb di nuova emissione, a un prezzo di 40 euro ciascuna.

Post aumento di capitale, la famiglia Barbanera arriverà a detenere una partecipazione del 6,95% nella controllante.

Gli accordi comportano che, dopo il closing, Sofia Barbanera, attuale direttrice commerciale Europa e Usa dell’azienda di famiglia, entri nel Cda.

L’operazione è strategica per Iwb che, dopo avere messo radici con cantine di produzione, vinificazione e imbottigliamento in Piemonte, Veneto e Puglia, si assicura ora il completamento dell’offerta, attraverso una storica realtà toscana.

Leggi anche: Iwb acquista Enoitalia