I nuovi assetti dei pet shop minacciano la Gdo?

I nuovi assetti dei pet shop minacciano la Gdo?

- Information

di Luca Salomone

Come cambiano i canali dei prodotti per animali? A livello distributivo, osserva la XV edizione del Rapporto Assalco-Zoomark “la crescita e lo sviluppo dell’industria del pet food e del pet care ha generato un ampliamento dell’offerta di prodotti, che hanno trovato sempre più spazio nelle catene della distribuzione, non solo in quelle specializzate, ma, sempre più, anche presso la grande distribuzione organizzata”.

/p>

Online e pet store Gdo a doppia cifra

Il retail ha evidenziato, nel 2021, prevalentemente due trend: da un lato si osserva, appunto, lo sviluppo di vere catene pet shop create dalla Gdo, con la conseguente concentrazione dei pet shop classici. Dall’altro, negli ultimi quindici anni, afferma l’associazione, siamo stati testimoni della rincorsa dell’e-commerce sia come unico canale, sia come supporto al punto vendita.

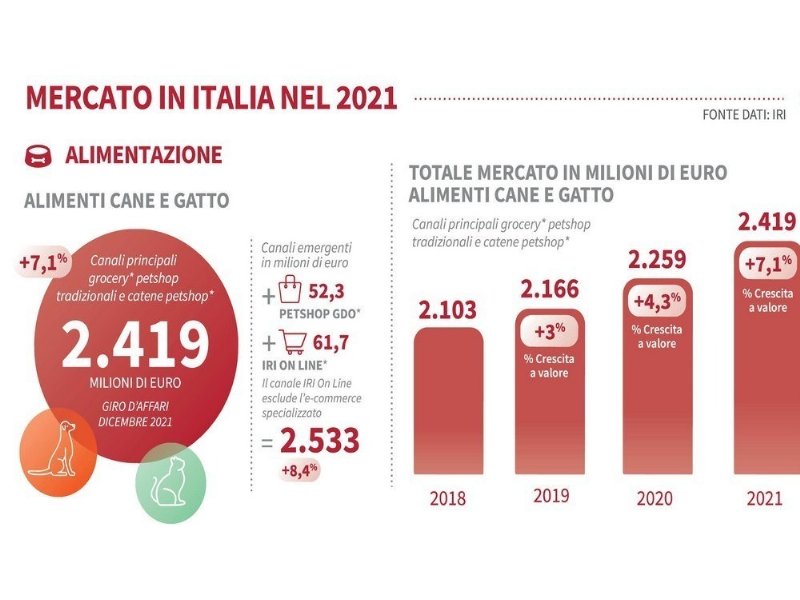

In particolare, i pet shop Gdo, con un fatturato pari a 43,6 milioni di euro, hanno raggiunto una quota dell’1,8% sul totale ricavi degli alimenti per cani e gatti, con un tasso del +52,3% in valore. Idem per l’online che, sebbene piccolo, ha fatto segnare un +61,7 per cento.

In un mercato food (canino e felino), che Assalco valuta in 2.419 milioni di euro, l’Osservatorio Immagino di Gs1 rileva che supermercati e ipermercati, valgono 767 milioni di euro di sell-out, generati da 3.461 prodotti.

A tutto questo si dovrebbero poi sommare i generi non alimentari - giocattoli, guinzagli, ornamenti, antiparassitari, igiene e masticativi - che Assalco, valuta in 77,2 milioni e le lettiere, che pesano per altri 79,9 milioni.

Il reame dei grandi investitori

E i pet shop, indipendenti e, soprattutto, organizzati? Essi, appunto, si stanno aggregando e riorganizzando e questo non è mai stato vero come nel 2021-22, un periodo costellato da acquisizioni e fusioni che hanno avuto, come maggiori protagonisti, importanti investitori, italiani ed esteri.

Ad aprire le danze è stato il leader, Arcaplanet, che, passando dal fondo Permira al colosso finanziario londinese Cinven, ha contestualmente rilevato Maxi zoo Italia. L’operazione, avviata nell’estate del 2021, si è conclusa in questi giorni, dopo un vigoroso taglio da parte dell’Agcm. Risultato del perfezionamento: un primo attore con 489 pet store, tutti di dimensioni medie o grandi, 2.700 dipendenti, 600 milioni di fatturato, un robusto canale clicca e ritira, un assortimento ampio e profondo, anche nel non alimentare.

Come corollario della sforbiciata dell’Antitrust (meno 60 Pdv), è nato il terzo gruppo italiano della distribuzione specializzata.

A fondarlo il produttore Cerere che, in joint venture con la bresciana Pdp, ha rilevato 34 pet shop da Maxi zoo Italia e 27 da Agrifarma-Arcaplanet: con questa operazione è nata la terza catena nazionale di pet shop con 79 punti vendita, di cui 18 a marchio Petmark, già controllati da Pdp stessa, tutti pienamente operativi e localizzati nel Nord Italia. La nuova realtà prevede, per il 2022, oltre 65 milioni di euro di ricavi.

Ma secondo protagonista del mercato, e in forte ascesa, è Isola dei tesori, fondata dal gruppo Dmo (oltre 200 milioni di euro di ricavi). Dmo pet care di Padova ha fatto il suo ingresso, ai primi di ottobre, nel capitale di Bauzaar di Trani.

L’operazione si è realizzata attraverso l’acquisto del 55% di Bauzaar stessa dai soci, che scendono rispettivamente al 25,04% (Megamark) e al 19,96%, ripartito equamente tra i due fondatori, Matteo Valente e Domenico Gimeli. Un successivo step prevede l’acquisto di un’ulteriore quota, a partire dal 2024.

Isola dei Tesori ha, oggi, 210 negozi diretti e 76 in franchising, corroborati dal sito Isola.it. Megamark, associata Selex, è, invece, la più importante realtà della distribuzione moderna del Mezzogiorno con oltre 500 punti vendita a insegna Dok, Famila e A&O.

Bauzaar, con l’e-commerce Bauzaar.it e i 16 negozi Joe Zampetti di Megamark, darà sicuramente un ottimo contributo a una catena che è ormai controllata, al 75% da PI4, società di Peninsula capital e Azimut libera impresa.

Da notare che Isola dei Tesori, anche grazie a Joe Zampetti, che presidia la Puglia, prevede, specialmente al Sud, 50 aperture, nei prossimi 4 o 5 anni. Risultato finale: un retailer, multicanale, con più di 350 indirizzi.

Da non dimenticare i pet shop Giulius della romana Demas, impresa specializzata nella distribuzione di prodotti veterinari per animali da compagnia e controllata all’80% da Petinvest, holding che a sua volta risale a Gioconda, filiale italiana del private equity Lbo France.

Giulius conta 14 punti vendita soprattutto a Roma, ma anche in Veneto (Treviso) e Friuli-Venezia Giulia (Udine). Lo sviluppo sta privilegiando, però, Milano, dove, in tempi recenti sono state portate a compimento due aperture molto significative: la prima ad Assago, ai primi di maggio, su 5 mila mq di cui 2.500 dedicati alla vendita, e la seconda il 2 luglio, nella centralissima via Wittgens, all’ombra della Torre Velasca, con uno spazio di 300 mq, decisamente più adatto a una zona nobile, compresa fra la Piazza del Duomo e l’Università degli Studi di Milano.

Anche Demas, con le sue 3 divisioni - distribuzione all'ingrosso di prodotti farmaceutici veterinari, cliniche veterinarie, retail – ha cifre molto interessanti, avendo chiuso il 2020 con un fatturato di circa 147 milioni di euro, in crescita di 17 punti.

Uno specialista molto speciale

La Gdo deve considerarsi minacciata? In realtà no, anche perché, se non bastassero gli iper e super, che presidiano specialmente il mainstream, essa è, sempre di più, sinonimo di pet shop, con oltre 150 negozi, sommando tutti i marchi.

L’esempio più rilevante è quello di Petsore Conad: l’insegna, nata nel 2016, ha ormai 100 punti vendita, in costante aumento.

Anche Coop, con Amici di casa, ha toccato una ventina di insediamenti, mentre gruppo Selex, che in un certo senso sconta, per il momento, la perdita di Joe Zampetti, sta sviluppando da tempo i due format, Animali che passione ed Elite pet Animali che passione (8 indirizzi). Gruppo Végé, dal canto suo, ha più di una dozzina di Pdv di prodotti per animali, sotto insegna Ayoka. Presente, infine, Iperal che vanta due ‘Pet Store’,

Una grande presenza, insomma. Ma, se non altro, il mass market si confronta oggi con un canale pet shop con assetti differenti, più solido, più concentrato e con grandi investitori alle spalle: un rivale degno della massima considerazione.