Dazi: Bain interpella i top manager

Dazi: Bain interpella i top manager

- Information

Sono entrati in vigore, sabato 5 aprile, i dazi Usa nella misura del 20% aggiuntivo per i Paesi Ue, anche se il balletto di cifre è, a dir poco, distopico. Intanto, a un livello politico molto elevato, fervono i negoziati per contenere le tariffe e il relativo impatto.

Gli States potrebbero avere il coltello dalla parte del manico, visto l’intenso flusso esportativo di materie prime energetiche (segnatamente petrolio e gas naturale), peraltro esentate.

Fornitori sotto pressione

Ma in quale misura le imprese erano pronte a questo scenario, scenario come se non bastasse, anticipato nel 2018, durante il primo mandato Trump?

La risposta è “non lo erano”, almeno secondo un’indagine condotta da Bain & Company su un panel di quasi 200 chief operating officer nel mondo.

Il 70% delle aziende si dichiara impreparato ad affrontare un possibile aumento nei prossimi 12-24 mesi. L'80% sta dunque rivedendo, o sta valutando di riconsiderare le previsioni.

Il 75% pronostica – o paventa – un incremento dei prezzi applicati dai fornitori in un intervallo compreso fra il 5% e il 20% nel breve periodo, visto che al rincaro delle tariffe dei flussi internazionali si abbinerà, in un circolo vizioso, il ritorno verso l’alto della dinamica inflattiva.

Il 40% dei coo stima possibile un rialzo dei costi di prodotto superiore al 10 per cento.

La soluzione è nel reshoring?

Alcuni rimedi sembrano essere specialmente nelle catene di approvvigionamento delle aziende, le quali stanno vivendo una profonda trasformazione, guidata proprio dalla necessità di adattarsi a un contesto globale sempre più instabile.

«È chiaro che le imprese non possono più permettersi supply chain rigide e vulnerabili – commenta Andrea Isabella, senior partner e responsabile italiano Ams (Advanced manufacturing & services) di Bain & Company –. Il 75% degli intervistati considera la flessibilità una priorità assoluta e ciò dimostra che molte realtà stanno finalmente ripensando i propri schemi».

Accanto alla flessibilità, la resistenza è considerata un’altra leva strategica imprescindibile: il 60% dei Coo ritiene cruciale potenziare la capacità di risposta agli imprevisti, per assicurare il successo nel lungo periodo.

«La capacità di reggere non è sinonimo di inefficienza, ma di strategia – sottolinea Mattia Bernardi, partner di Bain & Company –. Il 60% delle aziende sta valutando il reshoring o nearshoring (in pratica il ritorno a casa delle produzioni, ndr) per ridurre i rischi legati alla dipendenza da fornitori lontani. Tuttavia, si tratta di una scelta complessa, che comporta costi elevati e rischia di incidere sulla competitività di prezzo, specie in un contesto inflattivo e altamente competitivo».

Il ritorno della produzione vicino ai mercati di sbocco resta comunque un’opzione sempre più considerata, tant’è vero, che secondo Bain, nel 2024, il 61% degli imprenditori ha dichiarato di volere ridurre la propria esposizione verso il mercato cinese, in aumento rispetto al 55% del 2022.

Nei soli Stati Uniti, la “China exit” dovrebbe interessare il 43% degli operatori economici. Tra questi, il 53% punta su iniziative di nearshoring verso Paesi come gli Stati Uniti stessi e l’America Latina.

Anche in Europa e Medio Oriente si osservano dinamiche simili: circa il 50% dei trasferimenti pianificati coinvolge attività di uscita dalla Repubblica cinese o dagli Usa, con destinazioni preferite come l’Unione Europea, il Sud-Est asiatico e, in parte, gli stessi Stati Uniti, cosa che peraltro, per usare un eufemismo, è stata “consigliata” dallo stesso Donald Trump.

«Le aziende stanno cercando il giusto equilibrio tra efficienza e stabilità – aggiunge ancora Andrea Isabella –. Per il 2025 ci attendiamo un aumento ulteriore dei piani di rilocalizzazione, ma il modello prevalente è ancora quello ibrido. E anche nell’area Emea permane, anzi cresce, l’interesse verso operazioni offshore, ossia verso mercati lontani, come il Vietnam, con il 42% che pianifica spostamenti in questa direzione, rispetto al 37% dell’anno precedente».

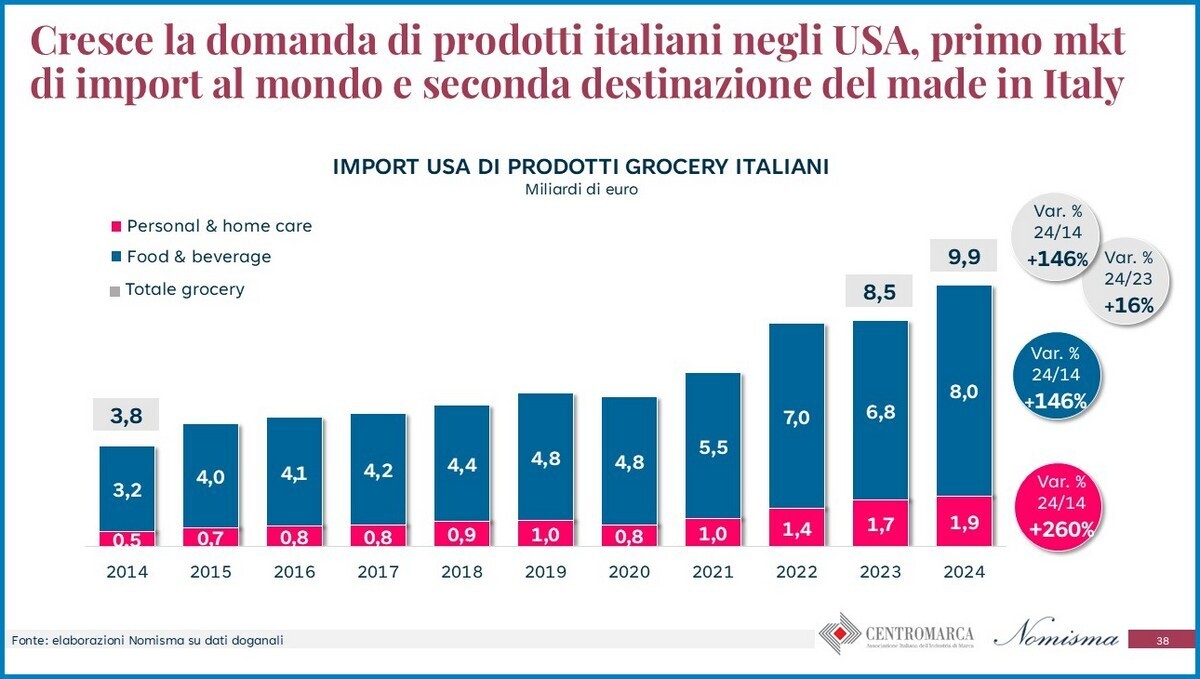

Grocery italiano… d’America

E per il nostro grocery? Il danno potrebbe essere molto grave. Secondo una ricerca, condotta negli Stati Uniti da YouGov per Centromarca, circa la metà dei consumatori utilizza prodotti italiani: il 14% lo fa ogni settimana, il 25% mensilmente.

Tra i beni acquistati in modo consuetudinario compaiono, nelle prime cinque posizioni, pasta (50% di citazioni), olio di oliva (46%), formaggi (38%), salse (37%) e vino (33%).

In merito all’effetto dazi solo il 16% dei afferma di essere disposto a pagare di più, mentre il 48% afferma di essere pronto a spendere la stessa cifra che sborsa per altri prodotti. Il 10% vorrebbe investire di meno, il 26% non ha un’opinione precisa.

Fatto cento coloro che consumano prodotti grocery made in Italy, tuttavia il 47% asserisce che, in caso di aumento, manterrebbe costante il volume comprato, mentre il 30% lo ridurrebbe.

Dazi Usa: il commento di Centromarca