Savills: dopo il rallentamento del Q1 2023, nel secondo trimestre prosegue la fase di decelerazione

Savills: dopo il rallentamento del Q1 2023, nel secondo trimestre prosegue la fase di decelerazione

- Information

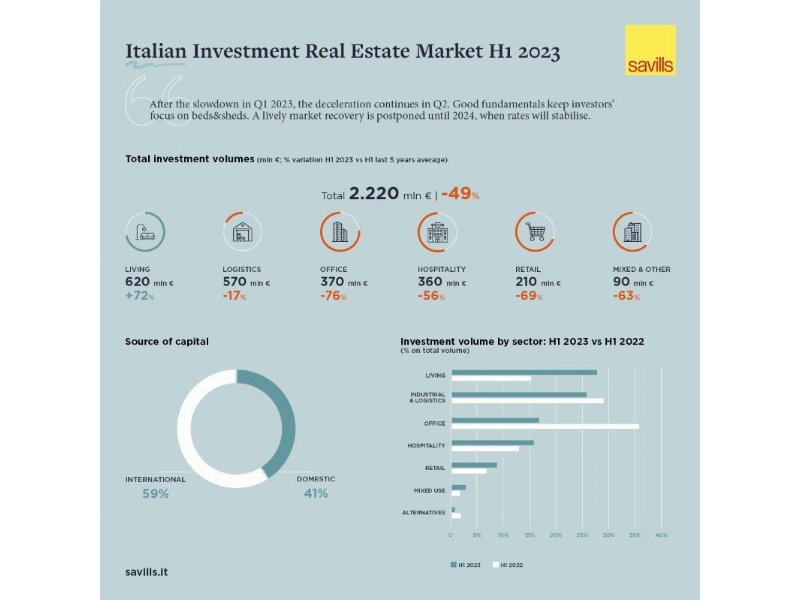

Nel primo semestre del 2023, nel mercato immobiliare commerciale italiano, sono stati investiti circa 2,2 miliardi di euro: un valore in forte diminuzione rispetto alla media degli ultimi 5 anni (-49%).

Considerando il numero delle operazioni – rileva un reporto di Savills -, il mercato si è mantenuto dinamico con oltre 100 deal chiusi nei primi 6 mesi dell’anno a fronte di una media quinquennale di 80; di conseguenza, il volume medio per singola transazione continua a diminuire, con una forte prevalenza di operazioni inferiori ai €50 mln.

Nonostante il periodo di incertezza, dal punto di vista dei capitali continua a prevalere la moneta internazionale (59%), segno che il mercato italiano rimane competitivo.

In termini di aree geografiche, Milano si conferma la destinazione preferita, registrando circa il 35% del totale transato, seguita da Roma (13%). Grazie al positivo andamento dei settori della logistica e dell'hospitality, cresce la componente relativa alle altre città italiane (52%).

Per fine anno ci aspettiamo una stabilizzazione dei rendimenti prime rispetto ai valori registrati nel Q2 2023; per quanto riguarda i secondary asset continuerà invece la polarizzazione, con ulteriori repricing che caratterizzeranno questa tipologia di prodotto. Anche nel 2024 i rendimenti rimarranno più alti rispetto a quanto osservato negli ultimi anni di politica espansiva; un allentamento della fase restrittiva non è atteso prima della seconda metà del 2024.

La logistica chiude il primo semestre dell’anno al secondo posto per volumi di investimento, rappresentando circa il 26% del volume totale del semestre; gli investitori internazionali si confermano i più attivi nel segmento. Il mercato delle locazioni risulta stabile rispetto al livello record dello stesso semestre del 2022 ma in forte crescita rispetto alla media degli ultimi 5 anni grazie ad una domanda che si mantiene elevata (take-up H1 2023 1,5 milioni di mq); il basso livello di vacancy sostiene i canoni in crescita di circa il 10% YoY. La forte domanda di spazi in locazione e il basso livello di vacancy confermano questo settore al centro delle strategie degli investitori. La pipeline rimane positiva con un buon numero di deal che si dovrebbero chiudere entro la fine dell’anno.

Con poco meno di 400 milioni di euro, gli uffici registrano volumi in netta flessione nonostante un mercato che, lato occupiers, si mantiene dinamico. Milano registra un take-up di 180.000 mq, in calo di circa il 29% rispetto ai volumi record del 2022. Nonostante anche in Italia le società corporate siano sempre più propense a implementare questi modelli, non si registra un aumento della vacancy, che per gli asset di grado A rimane nell’intorno del 2%. La forte domanda per questa tipologia di prodotto contribuisce alla crescente polarizzazione del mercato, mentre la pipeline di nuovo prodotto rimane inferiore alla domanda potenziale.

Spinto da flussi turistici in ripresa e da un trend positivo di Adr e RevPar – prosegue il report di Savills -, il settore dell'hospitality continua a registrare buoni risultati raggiungendo il quarto posto per volumi nell’H1 2023. Il mercato risulta liquido nelle principali città come Milano, Roma, Firenze e Venezia ma frenato da un’offerta molto limitata, in particolare per quanto riguarda i trophy asset. Cresce la quota di investimenti legata ai resort e alle destinazioni leisure come la Sardegna e i laghi.

I volumi transati nel settore retail continuano a essere contenuti e guidati dalla componente dei retail warehouse e dell’high street. Nel 2023, le destinazioni turistiche e del lusso continuano ad essere al centro delle strategie degli investitori e dei retailer. Nuovi brand sono interessati ad entrare nel mercato italiano e la vacancy nelle vie del lusso delle principali città italiane è prossima allo zero. Per quanto riguarda il mercato out-of-town, si registrano transazioni di retail warehouse e di un centro commerciale, mentre altri deal risultano essere in pipeline e dovrebbero chiudersi entro la fine del 2023.