I margini distributivi rimarranno deboli fino al 2025: l'analisi di S&P

I margini distributivi rimarranno deboli fino al 2025: l'analisi di S&P

- Information

di Luca Salomone

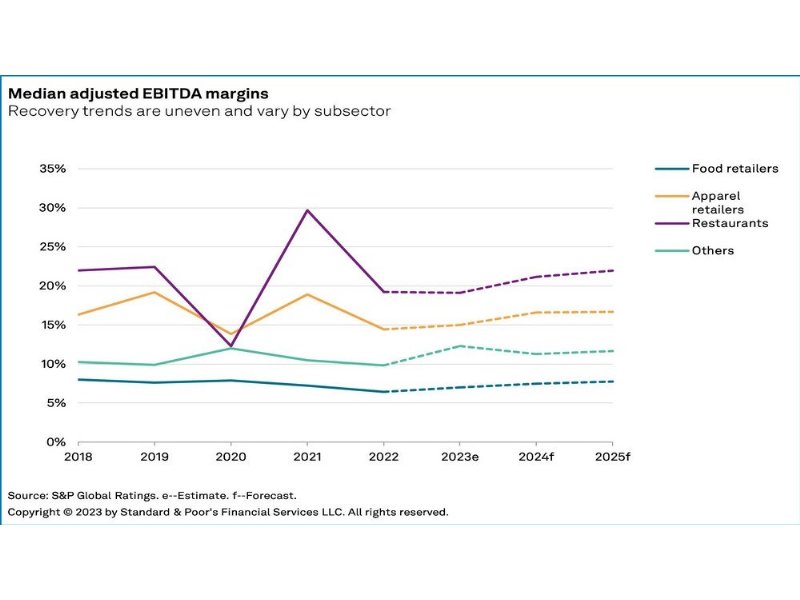

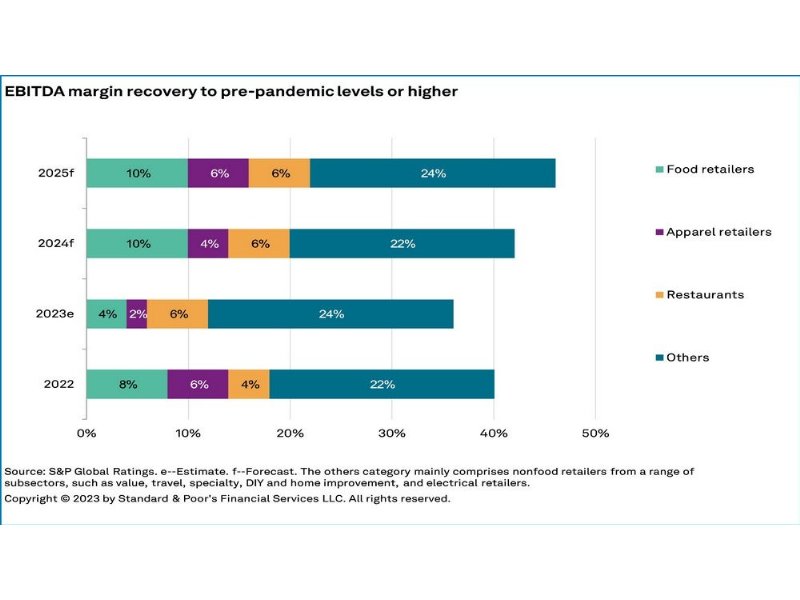

I margini dei retailer europei dovrebbero migliorare, ma solo molto moderatamente, nel 2024-2025, grazie alla decelerazione dell'inflazione su materie prime e altri beni, energia e costi delle infrastrutture, ma ben difficilmente torneranno, nello stesso periodo, ai livelli precedenti al Covid e al susseguente deprezzamento internazionale delle valute.

/p>

Meno cento punti base

Un’analisi condotta da S&P ratings, su 50 società distributive del nostro continente operanti in cinque settori (alimentare-ristorazione, casa, elettronica, brico e abbigliamento) prevede che ci sarà una riduzione del margine operativo lordo di ben 100 punti base.

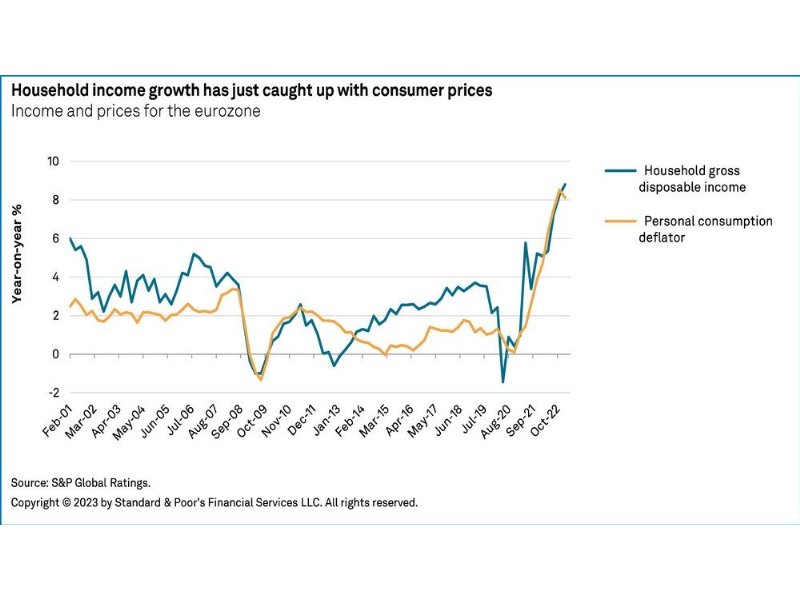

E questo nonostante una parte dei rincari, sia stata abbondantemente riversata nelle tasche dei consumatori, i quali, però, hanno visto aumentare le proprie retribuzioni (i minimi sindacali dell’area comunitaria sono saliti di 11 punti nel 2023), retribuzioni che però si sono risolte in ulteriori costi aziendali, innescando un circolo infernale.

Ma c’è di più: l'economia dell'Eurozona, riporta la fonte, si è espansa ben poco negli ultimi trimestri. Secondo Eurostat, nel terzo quarter del 2023 il Pil destagionalizzato è diminuito dello 0,1%, dopo un aumento dello 0,2% nel secondo trimestre.

Parallelamente, nonostante una progressiva discesa, l’indice dei prezzi al consumo si è mantenuto comunque su livelli significati in molte nazioni. In Gran Bretagna, per esempio, è aumentato del 6,7% nei 12 mesi fino a settembre 2023, lo stesso livello agosto secondo l'Office for national statistics (Ons).

Da noi, l’Istat misura un dato acquisito, a ottobre, dell’1,8, ma con un impatto su carrello della spesa (alimentari, cura casa e persona) che rimane al 6,3%, contro l’8,1% di settembre,

Tornando in area euro la media inflattiva si attesta al 2,9% a ottobre 2023, in flessione rispetto al 4,3% di settembre.

È molto, ma non è abbastanza, anche perché, prosegue S&P, in molti Paesi, il rapido aumento dei tassi d'interesse si traduce in una crescente propensione al risparmio, che comprime le spese e altre salatissime voci, come i mutui che, a loro volta, deprimono le vendite di immobili, specie residenziali.

Il lavoro costa troppo?

Per i settori, un ottimo ‘laboratorio di analisi, è la ristorazione, dove l’alta intensità di manodopera, mette le catene e le piccole imprese, di fronte a un'ulteriore pressione sui margini a causa degli aumenti salariali, che, insieme agli affitti, rappresentano una delle maggiori categorie di costo. L'indebolimento dei volumi di vendita, a causa di prezzi in tensione, esercita così un'ulteriore compressione di margini, già ridotti.

E questo vale anche per i negozi alimentari che, insieme al fuori casa, sono stati i più colpiti da aumenti significativi del costo del lavoro, con alcune aziende che hanno ritoccato più volte al rialzo le paghe orarie.

Sebbene i rivenditori siano riusciti a trasferire i costi di produzione più elevati sui consumatori, le dinamiche competitive e l'attenzione al servizio clienti rendono difficile mitigare, in tutto, la più elevata incidenza salariale.

Alcuni piccoli dettaglianti, pub e ristoranti gestiti dai proprietari (in particolare quelli che operano in base a contratti di locazione) hanno così ridotto gli orari di apertura e hanno fatto ricorso al part-time o ai familiari.

Nonostante tutte queste ombre, S&P pronostica comunque che i retailer europei vedranno aumentare la spesa dei consumatori nel 2024, sulla scia del rallentamento dell'inflazione e di un maggiore reddito disponibile, che porteranno a una crescita moderata dei ricavi e a un miglioramento della performance operativa. “Ci aspettiamo – si legge - che il miglioramento dei margini avvenga - gradualmente e prevalentemente - dalla seconda metà del prossimo anno, quando il costo della vita dovrebbe diminuire in modo più significativo”.

Se, da un lato, gli effetti positivi andranno a beneficio dei distributori, dall'altro l'entità di tali effetti (sempre legati alle retribuzioni), rimarrà comunque modesta, a causa della natura ipercompetitiva del retail.

“Il nostro scenario mostra che circa la metà dei beni a più alta rotazione avrà una crescita in volume inferiore al 5% nel 2023 e nel 2024. Dal lato dei prezzi, inoltre, non ci saranno spazi per ulteriori aumenti, poiché i clienti ricorrono, ormai, in modo massiccio e abituale, a tutte le occasioni di convenienza: promozioni, sconti stagionali, formati discount. Prevediamo, in sostanza, che il retail dovrà continuare a negoziare duramente con i fornitori, ma anche riesaminare e il mix merceologico, per rimanere competitivo”.

Un correttivo, ma certo non il solo, è costituito dalle private label, anch’esse rincarate, ma fortemente soggette al ferreo controllo della Gdo. Secondo Circana le Mdd hanno così raggiunto, allo stato attuale, una media europea pari al 38% delle vendite di beni di largo consumo.