Mediobanca analizza i bilanci dell'era Covid

Mediobanca analizza i bilanci dell'era Covid

- Information

Qual è stato l’impatto del Covid sui bilanci dei primi nove mesi del 2020? L'area studi di Mediobanca ha preso in esame oltre 160 multinazionali mondiali e con un fatturato annuale superiore a 3 miliardi di euro e 26 società dell'indice Ftse Mib (Financial times stock exchange Milano indice di Borsa).

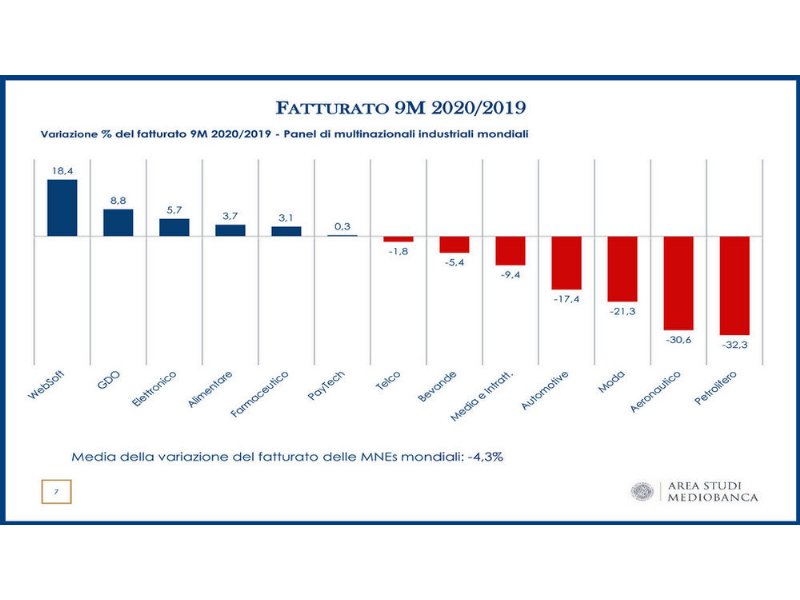

Emerge che, da gennaio a settembre il fatturato dei colossi industriali è in contrazione del 4,3% sul corrispondente, con il calo di alcuni settori compensato solo parzialmente dalla crescita di altri.

In particolare, le compagnie WebSoft, la Gdo e l’elettronica hanno retto benissimo e, anzi, hanno messo a segno, per ragioni diverse e tutte ormai note, incrementi in ciascuno dei trimestri considerati.

Volano i gruppi del digitale (+18,4% tendenziale), e la Dmo (+8,8%). Più modeste, ma comunque apprezzabili, le performance dell’elettronica (+5,7%), del food (+3,7%) e della farmaceutica-salute (+3,1%).

A pagare un pesante tributo, per il blocco degli spostamenti interni ed esteri e causa lockdown, sono tutte le attività legate, a vario titolo, al trasporto delle persone, dalle multinazionali petrolifere (-32,3%), all’aeronautica (-30,6%) all'automotive (-17,4%).

In picchiata l’abbigliamento e moda (-21,3), mentre il mondo dei mezzi di comunicazione e intrattenimento accusa il blocco degli spettacoli e delle produzioni cinematografiche e filmiche (-9,4%), anche se è compensato dalla forte domanda di streaming tv.

Le bevande, dal canto loro, pagano lo scotto alle continue e rovinose fermate del canale fuori casa, con una perdita del 5,4%, attutita dalla crescita impetuosa della domanda domestica di alcolici e superalcolici.

Anche i margini industriali (Mon) sono in sofferenza (-22,8% in aggregato) con l'eccezione, ancora, di Gdo (+25,7%), WebSoft (+14,2%), elettronica (+14,1%) e food (+6%).

Discorso analogo per l’incidenza del margine operativo netto sul fatturato netto (ebit margin), pari al 13,2% nei 9 mesi del 2020, con un calo medio di 3 punti. Anche qui però si classificano sopra la linea l’elettronica, che ha beneficiato e beneficerà ancora dello smartworking e della didattica a distanza (19,7%; +1,5), la Gdo (+0,6 p.p.) e l’alimentare (+0,5).

Calo a doppia cifra per la moda (-11,1 p.p., allo 0,1%) che forse potrebbe trarre vantaggio dal prossimo Black Friday, dal Natale e dal rinvio obbligato di molti acquisti, che, prima o poi, dovrebbe tradursi in una ripresa della domanda, redditi permettendo, dando una sferzata positiva agli indicatori finanziari.

Anche il risultato netto nei primi 9 mesi del 2020 presenta il segno meno, con le WebSoft (+21,8%), la Gdo (+19,2%) e il comparto elettronico (+11,6%) in forte controtendenza.

Borsa: qui, come altrove, la situazione non è certo rosea e, a fine settembre 2020 le società industriali e di servizi Ftse Mib valgono 318 miliardi con il 76% della capitalizzazione totale (escluse finanza e assicurazioni). Complessivamente, nei primi nove mesi del 2020, in Borsa sono stati bruciati 46 miliardi (-12,6% da inizio anno) a causa della pesante perdita del primo trimestre (-83mld, -22,8%), compensata della ripresa del secondo (+38 e +13,7%). Più lieve, invece, il calo del terzo trimestre (-1 miliardo, -0,4%). Segnali di rialzo si sono poi registrati da fine settembre al 16 novembre, con un recupero di 35 miliardi (+11%).

Per quanto riguarda la struttura finanziaria si evidenzia un ulteriore deterioramento per tutti i settori, quale risultato dell'incremento dell'indebitamento (+12,1%) e della contrazione dei mezzi propri (-9,1%). Il rapporto debiti finanziari/capitale netto tocca ora quota 146,5% (dal 118,7% di fine dicembre 2019, +27,8 p.p. in nove mesi).

A ricorrere maggiormente alla leva finanziaria è il comparto dei servizi (rapporto debiti finanziari/capitale netto pari a 231,7%) e quello dell'energia/utilities (163,7%). Seguono la manifattura (112,4%) e il petrolifero (89,5%).

Il focus sulla Gdo evidenzia che la pandemia continua a riempire il carrello. Il settore, scrive e ribadisce Mbres, ha “tratto vantaggio competitivo dalle restrizioni imposte al canale Horeca, dal ricorso allo smartworking, e dunque dall’alto numero di pasti domestici, e dalla diffusione di atteggiamenti di accumulazione e accaparramento da parte dei consumatori, in possibile ripresa da inizio novembre 2020.

Drastico calo, ovviamente, dei cash&carry, per la serrata del fuori casa, ma crescita a doppia cifra dell’online. In aumento le private label, capaci di rispondere all’esigenza di rilevanti quantitativi di offerta e al bisogno di risparmio”.

In chiave prospettica, riporta ancora Mediobanca, il riacutizzarsi dell’emergenza sanitaria in Europa e il perdurare della criticità nelle Americhe, delineano uno scenario in cui la Gdo alimentare è destinata ancora ad assorbire parte della domanda altrimenti soddisfatta dal fuori casa. La ricaduta pandemica porterà presumibilmente alla radicalizzazione dei nuovi modelli di consumo, emersi nella fase iniziale della pandemia, e alla diminuzione del potere di acquisto delle famiglie, avvantaggiando soprattutto le catene discount.